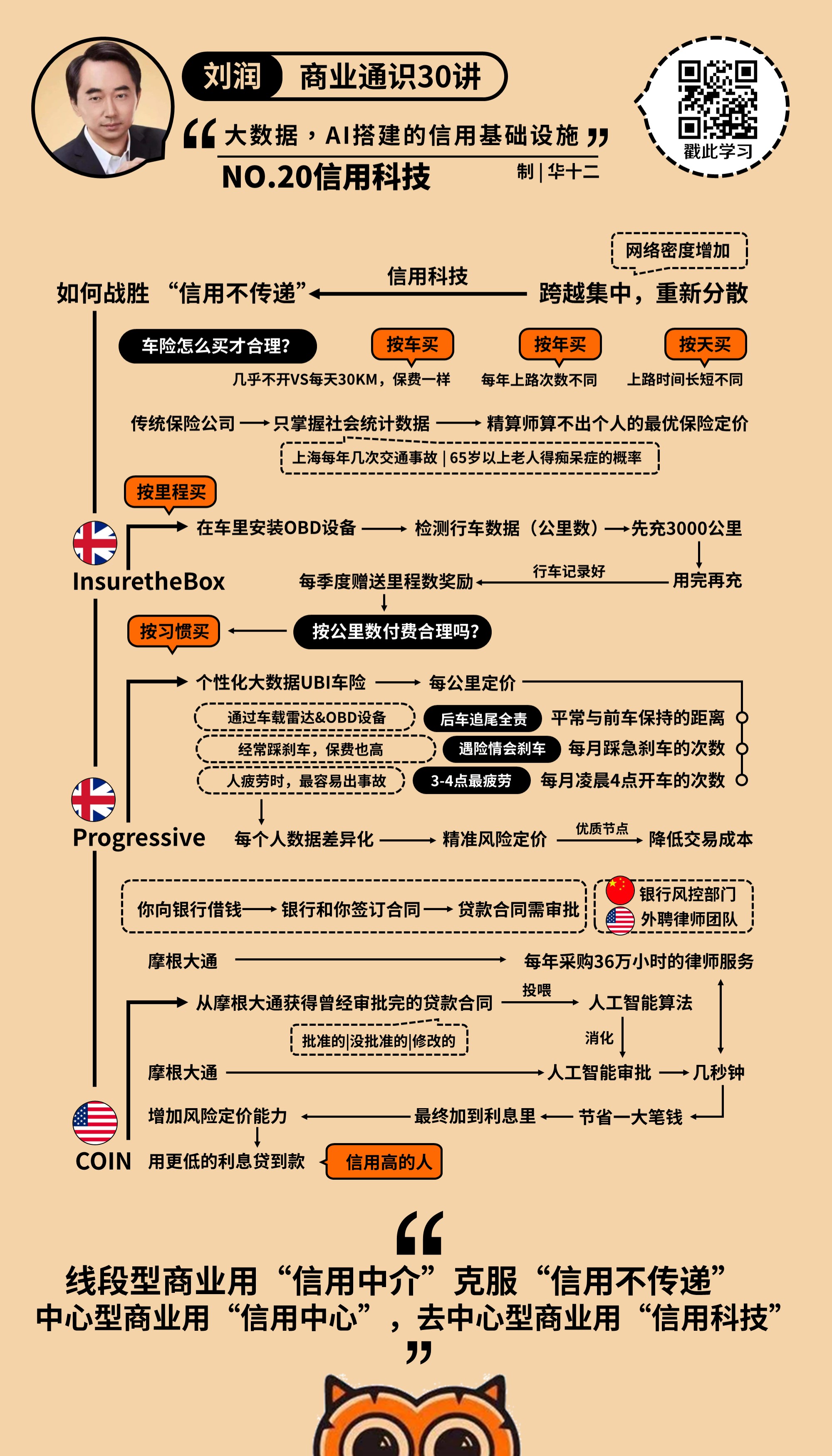

上一讲,我与你分享了在“去中心型商业”时代,Motif Investing、AngelList、PeerCover,在战胜“信息不对称”这条跑道上的,三位激进的“抢跑者”。

太阳的重要性,逐渐被繁星取代。

但是,在没有了太阳这个“信用中心”之后,繁星们,可以依靠什么全新的、更高效的武器,来战胜信用不传递这条恶龙呢?

信用科技。

这一讲,我继续与你分享,在战胜“信用不传递”这另一条跑道上的,另外三位抢跑者:利用大数据这项“信用科技”的InsuretheBox、Progressive,和利用人工智能这项“信用科技”的COIN。

先说InsuretheBox。

请问:车险应该怎么买才合理?

一辆车几乎不开,每年要交几千块钱保险费,你觉得合理吗?我觉得不合理。

保险的本质,是“同质风险分担”。我的车几乎不开,和每天开30公里上下班,所遇到的不是“同质风险”。

那车险应该怎么买呢?

现在的车险,是按照年来买的。这不合理。一年中,每个人上路的次数显然不同。不按年来买,那按天来买吗?也不合理,因为每天每个人上路的次数、时间长短也不一样。

那应该按什么买呢?按公里数来买。开车距离多的人,就应该多交保费。所以,未来的车险,可能不是在电话里买,而是在加油站买:

师傅,给我加200公里的油,顺便加200公里的保险。

问题来了,这个做法听上去很开脑洞,但我怎么知道每个人每天开多少公里呢?这就要依靠大数据了。

英国有家保险公司叫InsuretheBox。购买它家的保险,它就会在你的车里装一个OBD设备(On Board Diagnostic Device,车载诊断系统),检测你的行车数据,其中包括开了多少公里。

然后,InsuretheBox就可以这样卖保险了:这3000公里先充给你,拿去用,用完了再来充。如果你的行车记录非常好,每个季度我再送你一点里程作奖励。

可是为什么传统的保险公司不这么做呢?因为它们只掌握“社会统计数据”。上海每年会出多少起交通事故?65岁以上的老人得老年痴呆症的概率是多少?这就是社会统计数据。再厉害的精算师,基于社会统计数据,也得不出针对个人的最优保险定价。

可是,按公里数付费,也不合理吧?那些把车开到四叉路口,打着左转向灯却向右转的人,就应该多交钱吧?

没错。按照公里数付费还不够,每公里按照开车习惯定价,才是最合理的。

这就是“个性化的大数据”赋能的UBI车险(Usage Based Insurance,基于用量的保险)。

有一天,我买车的原厂打电话给我:您的车险要到期了,在别人那里每年7000元的保险费,在我这里,2000元就够了。

为什么啊?因为我们原厂拥有数据。根据数据显示,您的开车习惯特别好,而且基本不开。

我一听特别高兴。赶快打电话给我一个朋友,他和我同一天在同一家4S店提的同一款车。我朋友听完后,也立刻打电话给车厂的客服,说我要买保险,就是刘润那个,2000元的那个。

客服小姑娘一查,说:对不起,您买的话有点贵,要1.2万元。

我朋友听完,一口鲜血喷在屏幕上:为什么啊?

她说:因为你经常漂移。

我朋友非常生气,说:那我不买还不行嘛。于是他继续在原来的保险公司买。

然后,渐渐地,那些开车习惯好,又不怎么开车的车主,会越来越多地被拥有“个性化大数据”的原厂拉走。那原来的保险公司呢?因为好用户都走了,它们只好提高保费,慢慢失去竞争力。

天啊。真可怕。这种事真的会发生吗?

美国有家保险公司叫Progressive,它早已开始“每公里定价”。它的定价,基于三个数据。

第一,你平常与前车保持的距离。

这个数据,通过车载雷达和OBD设备可以记录。后车如果追尾前车,不管什么原因,后车全责。所以如果你习惯离前车太近,那保费必须要高一些。

第二,你每月踩急刹车的次数。

一个人什么时候才会踩急刹车?一定是遇到险情的时候。这次是刹住了,那下次呢?一个经常急刹车的人,嗯,保费也必须高一些。

第三,你每月凌晨4点开车的次数。

这是为什么呢?因为一个人一天中什么时候最疲劳?凌晨3~4点。不管你是蹦迪回来,还是去上早班,这时候都特别容易出事故。所以,经常凌晨4点开车的,保费也必须再贵一些。

Progressive公司用三个简单的数据,为每个人的保险做了差异化定价。

信用,就是对风险的承诺。用个性化大数据这种“信用科技”,进行更加精准的风险定价,帮助优质节点降低交易成本。

当你有了“大数据”这项信用科技的新式武器后,去中心型商业,终于可以摆脱依赖社会统计数据的“信用中心”,散成满天星。

那人工智能呢?

美国有家公司叫COIN,它为摩根大通银行提供贷款合同审批服务。

你向银行借钱,银行要和你签合同。可是,根据你的情况,这合同怎么签,银行才能最大化地管控风险呢?

在中国,银行都有一个风控部门。这也是银行最重要的部门,负责审批贷款合同。在美国呢?美国一些银行(比如摩根大通)会外聘律师团队来做这件事。为此,每年摩根大通要采购36万小时的律师服务。在美国,律师服务是很贵的,所以这是一笔很大的开支。

“人”虽然创造财富,但也是特别巨大的成本。

后来,摩根大通选择和人工智能公司COIN合作。

COIN从摩根大通那里获得了曾经审批完的贷款合同,包括批准的、没批准的、修改的。然后“喂”给它人工智能算法。算法把这些历史数据“吃”下去后,消化消化,说:我可以了。

然后,摩根大通把新的贷款合同给COIN。结果让人惊掉了下巴,过去用36万小时律师服务做的事情,COIN几秒钟就做到了。而且,风控能力不比人工差。

这一下子,摩根大通节省了一大笔钱。这些钱都是银行的成本,最终必然会加到利息里面去。而利息的高低,就是对风险的定价。有了COIN,摩根大通的风险定价能力明显增强。理论上,信用更高的人,可以用更低的利息贷到钱了。

这是不是让你想起,2016年赢下李世石的AlphaGo?AlphaGo就是一套人工智能算法,它“吃下去”10万局人类历史上的棋局,消化了一下,就下得比最厉害的人类还要厉害。

当你有了“人工智能”这项信用科技的新式武器后,去中心型商业,终于可以摆脱人工成本高昂的“信用中心”,散成满天星。

线段型商业克服“信用不传递”的方法是“信用中介”,中心型商业是“信用中心”,去中心型商业是“信用科技”。

大数据、人工智能,这些“信用科技”,可以帮助优质的交易节点,通过摆脱社会统计数据、高昂的人工成本这些“信用中心”的约束,散为漫天星辰,大幅度降低交易成本。

有同学问,那原来的银行、原来的保险公司,难道就不能利用这些“信用科技”武装自己吗?

当然可以。但是一旦进入“信用科技”时代,用这些科技武装自己,信用价值就不是依附在机构上,而是依附在科技上。所有拥有这些科技的人,都成为它们的竞争对手。这样,“信用中心”,就会逐渐从太阳,变成繁星。

这就是分久必合,合久必分。

这一讲,就讲到这里。

在“去中心型商业”时代,有个克服“信用不传递”的大明星,值得单独花一讲来讲。它就是:区块链。下一讲聊。

今天我给你留一道思考题:

这一讲我们说,“人”虽然创造财富,但也是特别巨大的成本。这个观点,你同意吗?为什么?